Wiele firm oferuje “czyszczenie BIK”, czyli usługę, która ma usunąć z Biura Informacji Kredytowej niewygodne dla nas wpisy. Sprawdziliśmy, czy faktycznie można to zrobić i jak sprawdzić swoją historię kredytową.

- 1. Co się dzieje z danymi przekazywanymi do BIK i kiedy warto je tam zostawić?

- 2. A co jeśli kredyt nie był spłacany w terminie?

- 3. W jakich 3 sytuacjach możesz wnioskować o usunięcie lub korektę danych z BIK?

- 4. Czy warto korzystać z usług firm oferujących czyszczenie historii w BIK?

- 5. Jak pobrać raport i sprawdzić historię kredytową w BIK?

- 6. Najlepiej spłacać kredyty w terminie

Biuro Informacji Kredytowej (BIK) jest największym w Polsce zbiorem danych finansowych (również w obszarze pożyczek pozabankowych) o przedsiębiorcach i klientach indywidualnych. Instytucję utworzono w 1997 r. przez banki i Związek Banków Polskich. W bazie BIK są informacje o 140,1 mln rachunkach należących do 24 mln klientów indywidualnych oraz informacje o historii kredytowej łącznie 1,1 mln firm i innych podmiotów, z których czynne zobowiązania kredytowe ma 760 tys. podmiotów.

Co się dzieje z danymi przekazywanymi do BIK i kiedy warto je tam zostawić?

W bazach BIK znajdują się wszystkie informacje dotyczące zobowiązań kredytowych zaciągniętych w bankach, SKOK-ach i ponad 60 firmach pożyczkowych współpracujących z BIK. Są to zarówno informacje korzystne, czyli te o kredytach spłacanych terminowo, które tworzą pozytywną historię kredytową, ułatwiając w przyszłości uzyskanie kredytu, jak i informacje negatywne – o kredytach niespłacanych lub spłacanych z opóźnieniem. Dane te znajdują się w BIK przez cały czas spłacania zobowiązania i aktualizowane są raz w tygodniu.

Jeżeli spłacisz kredyt bez opóźnień, dane w BIK są widoczne dla banków tylko wtedy, jeśli wyraziłeś zgodę na ich przetwarzanie. BIK nie usuwa automatycznie tych danych, bo świadczą one o rzetelności i służą do budowania pozytywnej historii kredytowej. Dlatego nie warto usuwać pozytywnych danych z prowadzonego przez biuro rejestru.

A co jeśli kredyt nie był spłacany w terminie?

Jeżeli opóźnienie przekroczy 60 dni, a jednocześnie upłynie następnych 30 dni od chwili poinformowania przez instytucję finansową o zamiarze przetwarzania tych informacji, dane mogą być przetwarzane bez zgody klienta przez 5 lat. Oczywiście negatywna historia kredytowa nie przekreśla całkowicie możliwości otrzymania następnego kredytu, ale po pierwsze jest to trudniejsze, a po drugie wpłynie to niekorzystnie na oferowane przez bank warunki cenowe.

W jakich 3 sytuacjach możesz wnioskować o usunięcie lub korektę danych z BIK?

Ingerencje w rejestr prowadzony przez Biuro Informacji Kredytowej możliwe są w trzech poniższych przypadkach:

- Spłaciłeś kredyt, więc możesz odwołać zgodę na przetwarzanie danych po wygaśnięciu zobowiązania kredytowego (art. 105a ust.2 Ustawy Prawo bankowe) lub upływ terminu, na jaki została udzielona zgoda (możesz to zrobić tylko w przypadku, jeśli kredyt był spłacany w terminie).

- Minęło 5 lat od spłaty problematycznego kredytu – chcesz mieć pewność, że nie jest on już brany pod uwagę przy ocenie Twojej historii kredytowej.

- Zauważyłeś w swojej historii kredytowej jakieś nieprawdziwe lub nieaktualne informacje lub ktoś wprowadził je tam przez pomyłkę i chcesz je poprawić lub usunąć.

Jak powinien wyglądać wniosek o korektę lub usunięcie danych z BIK? Taki wniosek składasz w instytucji, która przekazała Twoje dane do BIK, czyli np. w banku, w którym masz kredyt hipoteczny. Następnie BIK, jeśli uzna wniosek za zasadny, wprowadzi korektę lub usunie dane.

Czy warto korzystać z usług firm oferujących czyszczenie historii w BIK?

Zdecydowanie nie. Tego typu usługi opierają się na niewiedzy, więc nie są uczciwe. Tylko Ty – za pośrednictwem instytucji, która udzieliła Ci kredytu – możesz odwołać zgodę na przetwarzanie danych lub poprosić o ich korektę. Korzystanie z pomocy zewnętrznych firm sprowadza się do tego, że składają one wniosek w imieniu klienta, za co pobierają opłaty, których normalnie nie powinien ponosić. W dodatku koszty zwykle nie są zwracane nawet wtedy, gdy próba usunięcia danych z BIK zakończy się niepowodzeniem, a możemy mieć pewność, iż niepowodzeniem zakończy się każda próba usunięcia danych negatywnych.

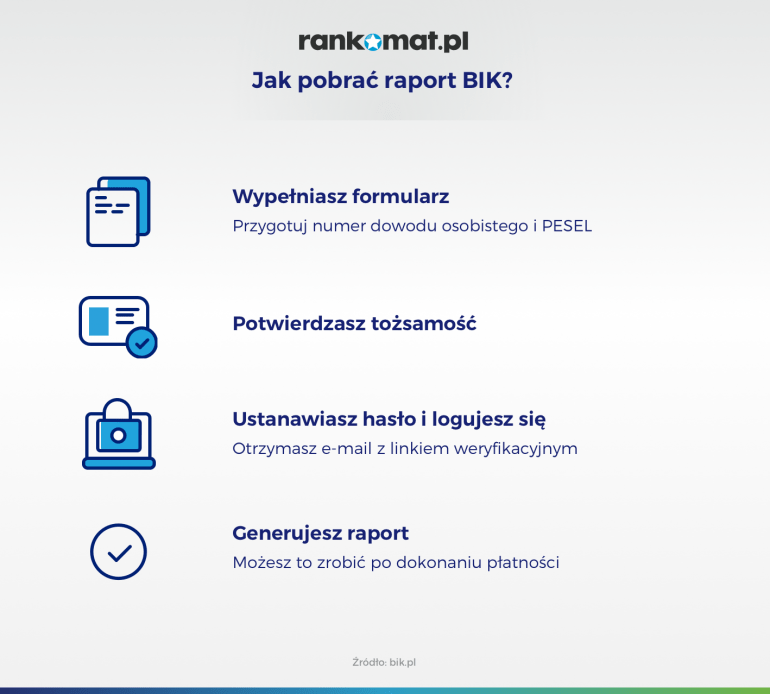

Jak pobrać raport i sprawdzić historię kredytową w BIK?

Jednorazowy raport pobrany z BIK kosztuje 39 zł. Dzięki niemu sprawdzisz szczegółową historię swoich zobowiązań kredytowych, ocenę punktową BIK oraz wskaźnik Twojej kondycji finansowej. Upewnisz się, że nikt nie wziął na kredytu na twoje nazwisko.

Na początku musisz założyć konto w portalu BIK. W czasie tego procesu następuje dokładna weryfikacja tożsamości. Wynika to z faktu, że BIK dba o to, aby raporty nie znalazły się w niepowołanych rękach. Aby utworzyć konto możesz wybrać jedną z dwóch metod:

- przekazać droga elektroniczną formularz rejestracyjny wraz ze zdjęciem lub skanem dowodu osobistego. Dodatkowo należy podać:

- numer PESEL i numer dowodu osobistego,

- dane adresowe i numer telefonu,

- skan lub zdjęcie dokumentu tożsamości,

- przelew identyfikacyjny w wysokości 1 zł.

- przekazać drogą elektroniczną formularza rejestracyjnego, a następnie wykorzystanie kodu dostarczonego listem poleconym z potwierdzeniem odbioru. Dodatkowo należy podać:

- numeru PESEL i numeru dowodu osobistego,

- dane adresowych i numeru telefonu.

Pierwsza metoda jest o wiele szybsza i wygodniejsza, bo rozwiązanie opierające się na przesłaniu listu poleconego może zająć nawet kilkanaście dni. Jednak bardziej konserwatywni, nieufni wobec przesłania skanu dowodu osobistego, wybierają drugi sposób nawet, jeśli jest on mniej wygodny i trwa dłużej.

ZAREJESTRUJ SIĘ W BIK I POBIERZ RAPORT

Najlepiej spłacać kredyty w terminie

Podsumowując, masz dość ograniczone możliwości modyfikacji danych gromadzonych przez BIK – możesz tylko wyrazić lub cofnąć zgodę na ich przetwarzanie, ale też pod pewnymi warunkami. Pozytywnych danych nie warto kasować, gdyż pozycjonują nas jako wiarygodnych płatników.

A co zrobić z negatywnymi? Najlepiej zapobiegać ich pojawieniu się, czyli spłacać kredyty w terminie. Warto przy tym pamiętać, że firmy oferujące “czyszczenie BIK” nie pomogą w usunięciu wpisów potwierdzających nasze opóźnienia w spłacie powyżej 60 dni. Z tego powodu osoby o skrajnie negatywnej historii kredytowej nie powinny nastawiać się na cud.

Czytaj też: Alerty BIK – ogranicz ryzyko wyłudzenia kredytu na swoje nazwisko

Czytaj też: Zastrzeżenie kredytowe w BIK – realne zabezpieczenie czy zwykła proteza?

FAQ – najczęściej zadawane pytania

Jak wycofać zgodę na przetwarzanie danych w BIK?

Aby wycofać zgodę na przetwarzanie danych w Biurze Informacji Kredytowej (BIK), musisz złożyć odpowiednie oświadczenie. Najlepiej zrobić to pisemnie, wysyłając list do siedziby BIK lub korzystając z opcji dostępnych na stronie internetowej BIK, jeżeli taka możliwość istnieje.

Jak usunąć negatywny wpis w BIK?

Usunięcie negatywnego wpisu z BIK jest możliwe, ale wymaga zazwyczaj spłacenia zaległych zobowiązań i porozumienia z wierzycielem, który umieścił wpis. Jeśli wpis jest błędny, powinieneś zgłosić to do BIK i banku, który dokonał wpisu.

Czy bank ma prawo sprawdzić BIK bez mojej zgody?

Nie, nie jest to możliwe. Dane zgromadzone w BIK chronione są tajemnicą bankową. Dostęp do nich mają instytucje współpracujące z BIK na zasadzie wzajemności, instytucje upoważnione, typu prokuratura, sądy oraz inne instytucje spoza sektora bankowego, jeśli wyrazisz zgodę na sprawdzenie Twojej historii kredytowej.

Czy można wyczyścić BIK?

Nie można usunąć swojej historii kredytowej na życzenie. Propozycje oczyszczenia BIK są często pułapką dla osób zmagających się z poważnymi problemami finansowymi, dlatego trzeba do nich podchodzić z dużą ostrożnością. Najczęściej takie oczyszczenie polega na wycofaniu zgody na przetwarzanie pozytywnych danych kredytowych, czyli informacji o rzetelnie spłacanych kredytach. Natomiast negatywne dane, zgodnie z obowiązującym prawem, nie podlegają usunięciu.

Jak często aktualizowany jest BIK?

Przekazywanie danych do BIK następuje w terminie nie dłuższym, niż 7 dni od momentu całkowitej spłaty zobowiązania, jego wygaśnięcia, stwierdzenia nieistnienia zobowiązania, korekty wysokości, aktualizacji innych informacji, czy powstaniu nowego zobowiązania. BIK dokonuje aktualizacji przekazanych danych w ciągu maksymalnie 7 dni.

Witam,

Napisałes o zadłużeniu powyżej 60 dni, a co z 2-3 dniowym opożnieniem w spłacie? W umowie między mną a bankiem, jasno jest napisane iż mogą oni przekazać informacje do biur gospodarczych pod pewnymi warunkami. Warunkiem jest opóżnienie w spłacie powyżej 60 dni lub upływu 30 dni od oficjalnego powiadomienia mnie listem poleconym o powstałej zaległości. Tymczasem banki przekazują informacje o 2 dniowym opóżnieniu w spłacie, co ma negatywny wpływ na scoring w BIK. Umowa powinna obowiązywać dwie strony, tymczasem klient ma stosować się do umowy a banki już nie muszą. Czy można domagać się od banku korekty danych w bik w tym przypadku??

Pozdrawiam

Iwka